こんにちは!hanaです。

今回は「電子申告で65万円控除!Webライターは青色申告で節税しよう」というテーマについて解説します。

mai

mai初心者Webライターのmaiさんは、次のようなことで悩んでいます。

- 青色申告で最高の65万円控除を受ける方法が知りたい!

- 【青色申告で節税】Webライターはスマホで確定申告できる?

- 給付金や助成金をもらったら収入として申告するの?

この記事を書いているhana(hanamaipop)は、2013年7月からWebライティングの仕事を始めました。現在は会社勤務をしながら、Webライターとして活動しています。

そんなhanaは夫の自営業の経理業務を15年行っており、現在も継続中です。経理を始めた頃はまったく知識がなく、税理士さんに習いながら手探り状態で仕事を開始しました。

その頃の私と同じように初めての経理で困っているWebライター、フリーランスの皆さんのために2021年からの青色申告について詳しく解説します。

- 電子申告で65万円控除!Webライターは青色申告で節税しよう

- 【青色申告で節税】Webライターはスマホで確定申告できる?

- 【青色申告で節税】コロナ給付金や助成金は課税?非課税?

- 【2021年からの青色申告】節税効果まとめ

上記の順で解説していきます。ぜひ参考にしてくださいね!

電子申告で65万円控除!Webライターは青色申告で節税しよう

令和2年分確定申告から控除額が変わりました。そもそも控除とは何か、皆さんは理解していますか?

基礎控除とか配偶者控除とか、青色申告特別控除…う~ん、いっぱいありますねぇ。

基礎控除は国民一人ひとりの控除額。青色申告特別控除は青色申告をすれば受けられる控除です。

控除って税金に関係してくるんですよね?

そうです。控除とは「一定の金額を差し引く」という意味で「所得控除」は課税対象になる所得金額を減らすことができる制度ですよ。

なるほど。控除額が多いほど節税できるってことですね!

青色申告で最高65万円控除を受ける条件をチェックしておこう!

青色申告で最高の65万円控除を受ける方法が知りたい!

この記事では、令和2年分確定申告から変更になった控除について解説します。

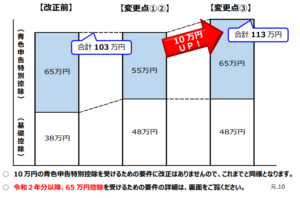

令和2年分確定申告からの変更点をチェック

- 青色申告特別控除額が 65万円⇒ 改正後55万円

- 基礎控除額が 38万円⇒ 改正後48万円

- さらに青色申告でe-Tax(電子申告)か、電子帳簿保存を行うと引き続き65万円の青色申告特別控除額が受けられる

電子帳簿保存については、会計ソフトが電子帳簿保存法に対応していることと、税務署に承認申請書を提出する必要があります。

※令和3年5月に電子帳簿保存法が改正されました。

これまで電子的に作成した国税関係の帳簿を電磁的記録で保存する際に必要だった「税務署長の承認」が不要となり、令和4年1月1日以降の帳簿保存に適用されます。

(参考:国税庁 2021/12/07更新)

承認申請書には提出期限があります。確実に65万円の控除を受けるのであれば、e-Taxでおこなう電子申告がおすすめです。

e-Taxなら、今までよりも控除が10万円増えるんですね!

そうなんです。

電子申告をすれば節税になるので、ぜひ行うといいですね!

節税するには経費に関する知識も必要です。Webライターの経費について知りたい方は「Webライターの確定申告で経費になるものって何がある?」を参考にしてください。

【青色申告で節税】Webライターはスマホで確定申告できる?

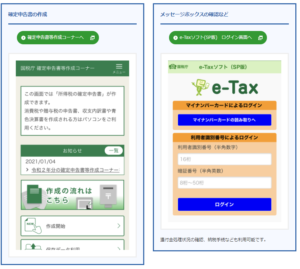

これまでも国税庁の確定申告書等作成コーナーで、パソコンで確定申告書を作成することはできましたが、2019年からはスマートフォンでも作れるようになりました。

ただし、これができるのは雑所得のある会社員や、医療費控除や住宅ローン控除、ふるさと納税を申告する人です。

フリーランスや経営者などの事業所得がある人は、まだ対応していません。そのため事業所得となるWebライターの確定申告は、この記事を書いている現在、国税庁のスマホ対応アプリではできません。

紙の書類で作成する

スマホアプリからの送信はできませんが、Web上で申告書を作成して印刷し、郵送提出する方法もあります。

スマホ、またはパソコンで国税庁の確定申告書作成コーナーにアクセスし、指示通りに入力していけば、確定申告書をPDFで作成できるので、印刷して郵送すれば提出完了となります。

スマホで電子申告(事業所得以外の人)

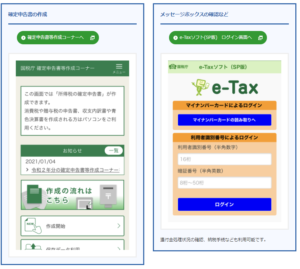

前項で解説したとおり、雑所得のある会社員や、医療費控除や住宅ローン控除、ふるさと納税を申告する人はスマホでの申告が可能です。

マイナンバーカードを持っていれば「マイナポータルAP」アプリをインストールし、スマホで作成した申告書をそのまま送信して、確定申告を完了できます。

※国税電子申告・納税システムHPより

【青色申告で節税】コロナ給付金や助成金は課税?非課税?

2020年は、政府からコロナ対策としてさまざまな給付金や助成金の支援がありました。

これらが課税対象か非課税なのか、気になるところですね。

原則として、事業を継続するための支援については課税対象となります。

生活や家計に対する支援は非課税なので、確定申告の必要はありません。具体的に見ていきましょう。

課税対象となる支援金の例

- 持続化給付金

- 持続化補助金

- 雇用調整助成金

- 家賃支援給付金

- 自治体独自の事業者への給付金

- 感染拡大防止協力金

- 文化芸術・スポーツ活動の継続支援

- 小学校休業等対応助成金・支援金

事業支援として代表的な「フリーランスに100万円、中小企業に200万円」と話題になった持続化給付金は、売上げ減少分の補償扱いなので事業所得となります。

同じ理由で、雇用継続・事業継続・経営継続のための給付金や補助金も事業所得となり、給与所得者や雑所得者に対しての持続化給付金は、一時所得や雑所得となります。

これらは事業継続に対する支援なので、確定申告の必要がありますよ!

非課税対象の給付金・補助金

- 一律10万円の特別定額給付金

- 児童手当の追加支給

- 学生支援緊急給付金

- ひとり親世帯への臨時特別給付金

- 新型コロナウィルス感染症対応休業支援金・給付金

- 住居確保給付金

上記のような給付金は事業とは関係のない生活支援策なので、確定申告の必要はありません。

GoTo支援金やフリマアプリなどの巣ごもり収入は課税対象?

2020年はコロナ禍で収入減少の影響を受けたこともあり、家計を助けるためにフリマアプリなどの利用も多くなりました。

このような売上げは課税対象になるのでしょうか。

それは「営利目的」なのか、単なる不用品の処分なのかによって違います。

頻繁に商品を仕入れて転売する「せどり」行為であれば、営利目的とみなされて課税対象になりますが、純粋な不用品処分は非課税です。

また注意が必要なものとして国の支援事業として行われた「GoToトラベル」などの給付がありますが、これについては「税務上、個人の一時所得として課税対象になる」ことになっています。

ただし、一時所得については50万円の特別控除が適用されるので、地域共通クーポンやポイント還元、ふるさと納税の返礼金、マイナポイントなど、ほかの一時所得との合計が50万円を超えなければ課税対象にはなりません。

一時所得の合計から50万円を差し引いた額の2分の1が課税対象になるので、一時所得にあたるものが多い人は計算しておきましょう。

【2021年からの青色申告】節税効果まとめ

2021年からの青色申告、節税効果についてまとめました!

①青色申告で控除が増える方法というのは…

- 2020年までは

基礎控除額38万円+青色申告特別控除額65万円 =103万円 - 2021年からは

基礎控除額48万円+青色申告特別控除額55万円 =103万円

基礎控除額、青色申告特別控除額が変更になりましたが、合計すればこれまでと同じです。

ただし、e-Tax(電子申告)をすれば「青色申告特別控除額が65万円」になるので、

- 電子申告の場合は

基礎控除額48万円+青色申告特別控除額65万円 =113万円

となり、これまでよりも控除額が10万円増えます!

②スマホで確定申告ができる人は…

副業所得のある会社員、医療費控除や住宅ローン控除、ふるさと納税を申告する人

が対象で、

フリーランスや経営者などの事業所得がある人は、まだできない。

青色申告をするWebライターのようなフリーランスや個人事業主は、国税庁PCサイトの確定申告書等作成コーナーや、電子申告・納税システムe-Taxなどで確定申告をしましょう。

③課税対象になる給付金や助成金は…

持続化給付金や雇用調整助成金のように、事業を継続するための支援については課税対象となるので、確定申告が必要です。

- 事業継続や雇用継続のための給付金・助成金 ⇒課税対象

- 国民に対する生活支援策としての給付金・助成金 ⇒非課税

青色申告について理解できました~◎

青色申告の制度を理解して、しっかり節税しましょう!

最後まで読んでいただき、ありがとうございました!

コメント